Po artykule „Skąd się wzięły Twoje pieniądze” pojawiło się pytanie, jak system finansowy zachowuje się w czasie upadku, poniżej odpowiedź na to pytanie.

Tak, jak opowiedziałem w poprzedniej części, w obecnym systemie finansowym ilość pieniądza musi rosnąć wykładniczo – rządzi tym dość prosta matematyka.

Ponieważ pieniądz to reprezentacja pracy i dóbr świata rzeczywistego, to gdyby całkowita wartość dostępnych dóbr i usług była stała, to na każdą ich jednostkę mielibyśmy coraz więcej pieniędzy, przez co pieniądze stawałyby się coraz bardziej bezwartościowe, co oznaczałoby inflację. Oczywiście, inflacja jest częścią systemu – zmusza ona do obracania pieniędzmi i inwestowania ich (bo trzymane w domu tracą na wartości), do pewnego stopnia łagodzi problem rosnącej wykładniczo ilości pieniędzy. Jednak tylko do pewnego stopnia – stopa procentowa pożyczek w systemie bankowym jest wyższa od stopy inflacji, bo inaczej banki nie pożyczałyby pieniędzy (ani osobom prywatnym, ani firmom, ani też emitującemu obligacje budżetowi państwa), co sparaliżowałoby gospodarkę.

Aby nadążyć za rosnącą ilością pieniędzy, całkowita wartość produkcji,

handlu i usług w rzeczywistym świecie powinna zwiększać się w podobny

sposób. Czyli rosnąć wykładniczo.

Nie bez powodu PKB postrzegamy przez pryzmat procentowego wzrostu rocznego.

Tak więc, obecny system finansowy oparty na rezerwach częściowych do istnienia wymaga wykładniczo rosnącego PKB, czyli wykładniczo rosnącej gospodarki. Ekonomiści nawet nie chcą dopuścić myśli o kurczeniu się gospodarki – zamiast tego ukuli więc pojęcie ujemnego wzrostu gospodarczego. Ujemny wzrost gospodarczy to nieszczęście, przytrafiające się w przypadku wojen czy katastrofalnego upadku kraju i gospodarki spowodowanego innymi podobnie niemiłymi czynnikami.

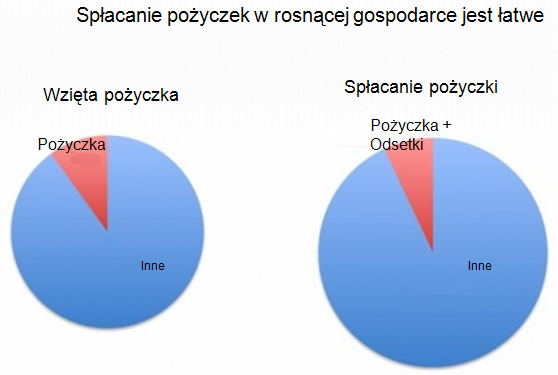

Kiedy wzrost gospodarczy jest wysoki, system działa świetnie. Chociaż dług jest powszechny, i trzeba oddawać więcej, niż się pożyczyło, to jednak cały tort rośnie jeszcze szybciej, a spłacane odsetki stanowią coraz mniejszą część całości dochodów.

Twój budżet w świecie rosnącego PKB. Część Twoich dochodów idzie na spłatę zadłużenia. Pomimo tego, że musisz oddać więcej, niż wynosiła kwota pożyczki, to ze względu na rosnącą gospodarkę jest to coraz mniejsza część całości dochodów.

Co by się jednak stało, gdyby wzrost gospodarczy się zatrzymał? Większość ludzi nie widzi w tym problemu – przecież zerowy wzrost gospodarczy oznacza, że jest tak samo, jak rok temu, czyli wyprodukowano i sprzedano tyle samo towarów, wykonano tyle samo usług i wypłacono tyle samo pieniędzy. Skoro kraj należy do bogatych, to utrzymanie poziomu PKB na niezmienionym poziomie oznacza niezmieniony poziom życia i dobrobytu, prawda?

Nieprawda. W systemie pieniądza tworzonego jako dług nieważne jest to, jak wysoki jest PKB kraju – nawet dla krajów, w których PKB na osobę należy do najwyższych na świecie, nie może być mowy o wyhamowaniu dalszego wzrostu. Kiedy wzrost gospodarzy zatrzymuje się, ekonomiści mówią o stagnacji, potrzebie stymulowania gospodarki i biją na alarm, że grozi recesja. Mają rację. Gdyby system przestał rosnąć, ba – rósł zbyt wolno – niektórzy dłużnicy nie byliby w stanie obsłużyć swojego długu – staliby się bankrutami.

PKB musi rosnąć, niezależnie od tego, na jak wysokim jest już poziomie.

Kiedy dochodzi do recesji, to skoro trzeba oddać więcej pieniędzy niż rok temu, a pula pieniędzy w gospodarce nie wzrosła (a nawet się skurczyła), oznacza to, że ktoś nie odda pieniędzy. To jak w dziecięcej grze, w której przy dźwiękach muzyki dzieci chodzą wokół krzeseł, których jest mniej niż uczestników gry. Gdy muzyka przestaje grać, dzieci szybko siadają na krzesłach. Ale dla wszystkich krzeseł nie wystarczy.

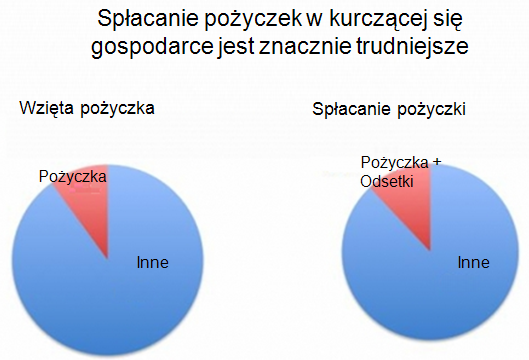

Twój budżet w świecie stałego lub malejącego PKB. Nie dość, że trzeba oddać więcej, niż się pożyczyło, to również cały tort się skurczył – rata spłacanej pożyczki stanowi coraz większą część całości dochodów.

Nie dość, że trzeba oddać więcej, niż się pożyczyło, to również cały tort się skurczył – rata spłacanej pożyczki stanowi coraz większą część całości dochodów.

Inflacja – sytuacja, w której ilość pieniędzy rośnie (w stosunku do ilości dóbr). Związana zwykle z drukowaniem pieniędzy bez pokrycia.

Deflacja – sytuacja, w której ilość pieniędzy maleje (w stosunku do ilości dóbr). Związana zwykle z „wyparowywaniem” pieniędzy stworzonych w systemie bankowym.

Inflacja ma miejsce, gdy ilość pieniędzy rośnie szybciej niż to, co reprezentują. Odwrotnością inflacji jest deflacja – to sytuacja, w której ilość pieniędzy maleje względem ilości reprezentowanych przez nie dóbr i pracy, a te w rezultacie stają się coraz tańsze. Deflacja to dla ekonomistów demon najgorszego rodzaju, nieskończenie gorszy od inflacji – z dwojga złego wybraliby nawet hiperinflację.

Zadajesz sobie pewnie pytanie, czy to w ogóle możliwe, żeby ilość pieniądza malała, biorąc pod uwagę inflacyjne tendencje polityków do drukowania pieniędzy bez pokrycia. Rządy uwielbiają przecież utrzymywać deficyty budżetowe, ku zadowoleniu wyborców i lobbystów wydając więcej, niż wynoszą wpływy do budżetu.

Owszem – w dzisiejszym świecie tworzonego jako dług pieniądza fiducjarnego jest to jak najbardziej możliwe.

Co się dzieje, kiedy zaczyna się recesja, wyhamowuje wzrost gospodarczy i wzrost ilości krążącego w gospodarce pieniadza? Prześledźmy ten proces.

Postawieni w tej sytuacji ludzie i firmy podejmują racjonalne ze swojej perspektywy decyzje. Trzeba kupić jedzenie, dojechać do pracy, zapłacić rachunki i spłacać kredyt hipoteczny – ale można odłożyć kupno nowego samochodu, wstrzymać się z zakupem mniej potrzebnych rzeczy, nie wyjechać na wakacje, nie pójść do restauracji i w ogóle mniej konsumować. Postrzegane w makroskali oznacza to spadek popytu na towary i usługi, a w rezultacie pogorszenie się sytuacji przedsiębiorstw. Recesja dotyka producentów samochodów, budownictwo, handel, gastronomię i większość gałęzi przemysłu i usług.

Pracodawcy, niebędący w stanie sprzedawać swoich towarów i usług, ograniczają produkcję i zwalniają pracowników. Sami też wstrzymują się z inwestycjami i wydatkami, przenosząc recesję na inne sektory, w których również dochodzi do zwolnień. Bezrobocie wzrasta. A PKB spada dalej – jak pamiętamy bezpośrednio zależy ono od wydatków konsumpcyjnych i inwestycji. Spirala recesji się nakręca.

Zwolnieni z pracy nie mogą znaleźć nowej posady. Tymczasem mają do spłacenia kredyt mieszkaniowy i raty za samochód. O kosztach benzyny, ogrzewania domu, żywności i całej reszcie nie wspominając. Co wybiorą? Spłatę kredytu czy zakup jedzenia dla rodziny? Pierwsi pechowcy przestają więc spłacać kredyty.

Kryzys rozlewa się na sektor budowlany, bankowy i ubezpieczeniowy. Indeksy giełdowe spadają. Do bankructw osób dochodzą coraz liczniejsze bankructwa firm.

Kiedy system się załamuje, z rynku wyparowują nagle olbrzymie kwoty. Oznacza to deflację.

Włączają się kolejne mechanizmy. Skoro jutro będzie taniej, to czemu kupować dziś? Psychologiczny efekt wizji spadających zarobków i cen przyśpiesza cały proces.

Firmy zaprzestają pożyczania i starają się jak najszybciej spłacić swoje długi. Zresztą i tak nie ma sensu inwestować, bo w tak recesyjnym środowisku dzisiejsze moce produkcyjne wystarczają z naddatkiem, a spłata rat kredytu staje się coraz trudniejsza. Bez nowych pożyczek przyśpieszone zostaje tempo zmniejszania zasobów pieniężnych – co nakręca deflację jeszcze bardziej. Przedsiębiorstwa zwalniają pracowników, obniżają pensje, więc popyt spada jeszcze bardziej, nawet pomimo spadających cen.

Pieniędzy ubywa, a długi trzeba spłacać. W sytuacji malejącej ilości pieniądza jest to jednak matematycznie niemożliwe – pieniędzy potrzebnych na zapłatę rat kredytów po prostu nie ma w systemie. Fala bankructw przytłacza gospodarkę. Spirala deflacyjna skutkuje przejmowaniem majątku przez banki, które starają się sprzedać przejęty majątek za każdą cenę. Ceny więc lecą na łeb na szyję, gdyż nikt nie chce wydawać pieniędzy. Maleje wartość zabezpieczeń, a więc banki notują straty – nawet pożyczki zabezpieczone dobrami trwałymi takimi jak domy, samochody czy przedsiębiorstwa ze względu na ich spadającą wartość okazują się słabo zabezpieczone, a banki przejmując je i sprzedając odnotowują straty. Dochodzi do bankructw banków, ludzie tracą do nich zaufanie i wycofują z nich pieniądze. To olbrzymie zagrożenie dla stabilności systemu, bo krótkoterminowe depozyty powszechnie wykorzystuje się do udzielania długoterminowych kredytów, a kredytuje się z nich hipoteki na 30 i więcej lat. Pieniądze z depozytów mogą więc szybko zniknąć z banków (w Polsce 80 procent depozytów zapada w czasie krótszym niż trzy miesiące, z czego większość to lokaty jednodniowe lub środki na ROR wymagane w każdym momencie), a te nie mają jak odzyskać pożyczonych środków, które są „uwięzione” w pożyczkach długoterminowych.

Jak wspomniałem wcześniej, reguły działania systemu bankowego wymagające od banków posiadania rezerw zapewniają, że banki zawsze dysponują pieniędzmi, po odbiór których mogą zgłosić się depozytariusze – w normalnej sytuacji. Sytuacja, w której w wyniku paniki na rynku i obaw o swoje oszczędności ludzie tłumnie rzucają się wyciągać gotówkę z banków do „normalnych” jednak nie należy.

Punkt, w którym chcący odzyskać swoje depozyty odbiją się od zamkniętych drzwi banków, oznacza utratę wiarygodności pieniądza fiducjarnego wśród społeczeństwa i ryzyko upadku całego systemu bankowego. Takie sytuacje zdarzają się na świecie, ale – jak przyzwyczailiśmy się myśleć – w krajach biednych i skorumpowanych, przysłowiowych „republikach bananowych”.

Kiedyś, kiedy pieniądz był związany ze złotem i nie było napompowanej bańki kredytowej, nie było ryzyka deflacji – kończyło się na małej, uzdrawiającej recesji. W obecnej sytuacji stawką jest prawdziwy Armagedon na rynkach finansowych i gospodarce światowej. Jest zbyt wiele instytucji finansowych, których upadek sparaliżowałby system – często instytucji „zbyt dużych, by upaść”, a jest ich sporo, bo obecny system premiujący ryzyko i gwarantujący przetrwanie wielkich korporacji stanowi doskonałą pożywkę do ich powstania i wzrostu.

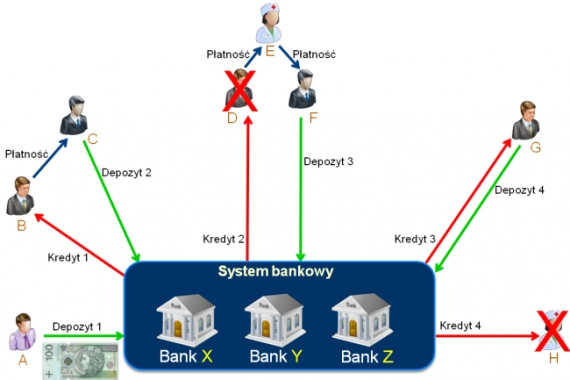

Wyobraź sobie, że w naszej, opisanej w poprzedniej części, historii krążącej w systemie 100-złotówki, zbankrutowały osoby/firmy D i H, które pożyczyły razem 200 złotych, a teraz nie spłacą swoich pożyczek. Z systemu wyparowałoby 200 złotych, czyli więcej, niż początkowe 100 złotych. Niewesoło.

Zejdźmy na moment z abstrakcyjnego poziomu na poziom osobisty. Wyobraź sobie, że jesteś jedną z osób, która wpłaciła pieniądze na swoje konto w banku. Co więc dla Ciebie, jako osoby, która ma w banku jakieś środki finansowe (konto, lokata, fundusz, etc…) oznacza fakt, że z systemu bankowego znikło więcej pieniędzy, niż w nim było? Jeśli dojdzie do takiego zdarzenia na małą skalę, bank pokryje straty z innych środków. Jeśli jednak w wyniku jakiejś poważnej katastrofy finansowej będzie to nie 200 i 100 złotych, lecz powiedzmy 200 milionów złotych i 100 milionów złotych?

Wtedy bank będzie niewypłacalny – jego aktywa nie wystarczą na uregulowanie zobowiązań. W tej sytuacji nie zobaczysz już swoich pieniędzy, a w każdym razie nie całość swoich pieniędzy. Ponieważ zdarzenie takie podkopałoby wiarę ludzi w system bankowy i pieniądz fiducjarny, wypłata pieniędzy (w każdym razie do pewnej kwoty) jest gwarantowana przez specjalny fundusz gwarancyjny i budżet państwa. Gdyby jednak z jakiegoś względu kłopoty dotknęły wielu banków naraz i z rynku znikłyby zbyt duże kwoty, budżet państwa również nie byłby w stanie zasypać ziejącej dziury po pieniądzu, który nagle znikł.

Rządy oczywiście zrobią, co tylko w ich mocy, aby zatrzymać tę spiralę, zanim się ona rozkręci. Co mogą zrobić? Zaczynają stymulować podaż pieniądza, zwykle przez obniżenie stóp procentowych i stopy rezerw bankowych, tak, aby kredyty były jak najłatwiej dostępne, przez ulgi podatkowe, a także przez różne programy inwestycyjne i społeczne mające na celu wpompowanie pieniędzy na rynek i stymulację wydatków konsumenckich (które są jednym z elementów PKB). W odwodzie pozostaje jeszcze drukowanie pieniędzy. Zwykle operacja się udaje, konsumpcja rośnie, gospodarka przyspiesza, ludzie wracają do pracy, rosną zbierane podatki, a ekonomiści i budżet państwa mogą odetchnąć.

Są jednak granice takiego postępowania – zbyt wysokie deficyty i zadłużenie państwa mogą skończyć się utratą wiarygodności kredytowej i zażądaniem przez rynki bardzo wysokiego oprocentowania obligacji. Obsługa takiego długu byłaby niemożliwa i w powiązaniu z recesją prowadziłaby do bankructwa kraju.

To prosta matematyka – przyjrzyjmy się jej na przykładzie Polski. W 2008 roku PKB wynosił 1 271 mld złotych. Nasz dług wyniósł wtedy 595 mld złotych, czyli 47 procent PKB. Koszty obsługi długu, przy oprocentowaniu obligacji na poziomie 6% to 36 mld złotych rocznie. Jak to się ma do dochodów budżetu? Wyniosły one 246 mld złotych, z czego 229 mld stanowiły podatki – VAT (112 mld), CIT (27 mld), PIT (38 mld) i akcyza (52 mld). Jednym słowem – gdyby nie dług, można by w ogóle zrezygnować z pobierania podatku PIT lub CIT. Co by było, gdybyśmy radośnie zadłużyli się powiedzmy na siedmiokrotnie większą kwotę? Koszt odsetek od długu wyniósłby 252 mld zł i byłby wyższy od całości dochodów państwa – na szkoły, służbę zdrowia, policję, sądownictwo, administrację, wypłatę emerytur… nie pozostałoby ani złotówki. To oczywiście niemożliwe, zresztą na długo przed osiągnięciem tego poziomu rynek uznałby, że polskie obligacje są tak ryzykowne, że za 6% nie opłaca się ich kupować. Koszt obsługi długu eksplodowałby.

Państwo może oczywiście wydrukować dowolną ilość pieniędzy, jednak doprowadzi to do hiperinflacji. W tym scenariuszu pożyczkodawcy zobaczą swoje pieniądze – tylko że te będą już zupełnie bezwartościowe. Efektem końcowym hiperinflacji jest również zniszczenie waluty, utrata zaufania społecznego, załamanie się handlu (zarówno wewnętrznego, jak i zagranicznego) a w rezultacie kompletny paraliż gospodarki.

„Cała światowa gospodarka zależy od konsumenta; jeśli przestanie on wydawać pieniądze, których nie ma, na rzeczy, bez których mógłby się obyć, będziemy załatwieni.”

Bill Bonner – wydawca i publicysta piszący na tematy ekonomiczne

W pewnym momencie rządy muszą więc wstrzymać stymulację gospodarki, co w powiązaniu z wygaszeniem konsumpcji i inwestycji oznacza spadek PKB. Poza tym, obawiający się o swoją pracę ludzie mogą uznać, że nadchodzą trudne czasy i trzeba oszczędzać. Pomimo zaklinań ekonomistów, że będzie dobrze, że kredyty są tanie, a ceny niskie jak nigdy i jest to najlepszy moment na konsumpcję – zamiast zaciągać dalsze kredyty, zaczną spłacać dotychczasowe, powodując dalszy spadek PKB. Podobnie, posiadające nadmierne moce produkcyjne przedsiębiorstwa wstrzymają inwestycje, a zamiast brać nowe kredyty będą spłacać zadłużenie. Z punktu widzenia pojedynczej osoby czy firmy to bardzo słuszna strategia, jednak w skali gospodarki suma tych pojedynczych decyzji oznacza spadek ilości długu (a więc i pieniądza) czyli wejście w deflacyjną „spiralę śmierci”.

System finansowy to nie tylko matematyczna zabawa w procenty składane. Abstrakcyjny świat finansów jest silnie związany ze światem rzeczywistym. Pieniądze reprezentują pracę ludzką i dobra materialne, poprzez dług są też roszczeniem rozciągającym się na pracę ludzką i dobra w przyszłości. Dlatego właśnie:

Przyszłość musi być wykładniczo większa niż teraźniejszość, po prostu po to, żeby system finansowy się nie zawalił.

Wzrost PKB jest koniecznością, a cały nasz system finansowy i gospodarczy oraz instytucje polityczne mniej lub bardziej świadomie działają tak, aby podtrzymywać go za wszelką cenę. Nie bez powodu żyjemy w systemie na każdym kroku zachęcającym do konsumpcji i nie przez przypadek można dostać kredyt na cokolwiek, nawet bez wiarygodności kredytowej.

Uważam jednak, że jest to gra skazana na przegraną, w której jedynie kupujemy sobie czas. Co gorsza, im bardziej pompowany balon się powiększa, z tym większym hukiem w końcu pęknie.

Dlaczego tak uważam? To proste – o ile funkcje wykładnicze mogą bez problemu istnieć w abstrakcyjnym świecie liczb, to w świecie rzeczywistym w pewnym momencie muszą się zatrzymać. I nastąpi to już wkrótce, bo mechanizmy stymulujące dotychczas wzrost gospodarczy przestają działać, a nawet zaczynają działać w przeciwną stronę, hamując wzrost gospodarczy.